![]()

にほんブログ村

ドル円と日米金利差の強い相関が復活

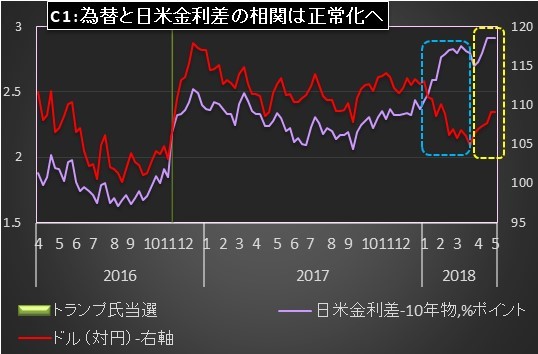

為替市場が正常な状態に戻りつつあるようです。元々、ドル円相場は、日米の国債の利回り格差(10年物)との相関が強かったのですが、今年の年初あたりから、金利差が拡大しても、ドル高/円安にならず、それどころかドル安・円高になってしまいました(C1の青枠内)。

トランプ米大統領の就任後では初めての事態ですが、米中貿易摩擦が表面化し、トランプ政権が保護貿易的な動きを強めたことなどが影響、市場がリスクオフの動きを強め、円への需要が強まったためとみられます。

しかしこのところ、こうしたリスクオフの動きも一服して、4月以後は日米金利差と為替(ドル円)が順相関となる従来の動きに戻りつつあります(C1の黄色枠内)。

日銀短観によれば、日本の大企業製造業の2018年度の想定為替レートは1ドル=109.66円ということです。足元の為替も109円台で推移しており、日本の輸出企業もどうにか一息つける状態になってきたと言えるでしょう。

米国の長短金利格差は縮小傾向

以前のブログで2月は円高が進む傾向があると指摘しましたが、相場には季節的なクセがあります。今後のドル円相場はどうなるのでしょうか。

過去5年間の為替と日経平均株価の推移(月末ベース)をみると5月は2月とや逆にドル高/円安が進む傾向がみられます(Cx参照)。しかし6月以後、10月あたりまでは再び円高傾向に転じるという傾向も観察されます。

このグラフでもわかりますが、為替と株価との間には強い相関があり、一般的に言われるように円安は株価にプラスであるようです。

他の市場の最近の動向についても見てみましょう。原油価格はこのところ上昇基調ですが、為替相場との相関をみると、2月初旬以後は、両者は順相関となっています(C2赤枠内参照)。

また為替(ドル円)と金相場の相関をみると、逆相関がみられます。これはセオリー通りですね(C3参照)。

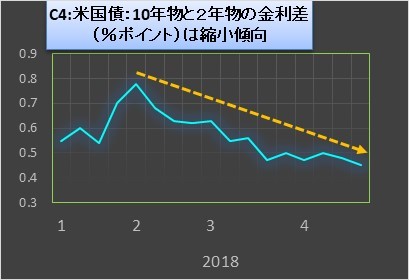

ここで米国の2年国債と10年国債の利回りの差を週ベースでみてみると、今年に入って2月上旬あたりまで利回り格差は拡大していました。2月8日時点では0.78%ポイントと今年最大(週ベース)となりました。しかしその後は、格差は徐々に縮小。5月4日時点では0.45%ポイントとなっています(C4参照)。

過去の経験則からすれば、2年債の金利が10年債のそれを上回ると、その約1年後に米国経済は景気後退に入ると言われています。まだ10年債の利回りが2年債のそれを上回ってはいますが、その差は徐々に縮小しつつあります。今後とも市場の推移に注意したいと思います。

- 投稿タグ

- 為替、日米金利差、日本経済