米国連邦準備理事会が2019年内の利上げ見送りを決めたにも関わらず、先週の相場では世界経済への先行きに強い警戒感が浮上しました。

NYダウ工業株30種平均は460ドル下落。それに呼応するように、リスク回避の動きから米国債10年物利回りは2.44%に低下。週末ベースでみると、2017年12月30日(2.41%)以来の低水準です。

日本国債10年物利回りもマイナス0.08%へと急低下しましたが、日米の10年物国債の利回り格差は2.52%に縮小。これは18年1月13日(2.48%)以来の小幅なものとなりました。

この金利差縮小を受けて、円高・ドル安が進み、1米ドル=109.92円に低下しました(C1参照)。

また米ドルとは逆相関となる傾向が強い金相場は米ドル安を受けて、1318ドルに上昇、ほぼ1カ月ぶりの高値となりました(C3参照)。

米国債利回りでも変動が見られます。米国5年物国債の利回りは2.24%となり、2年物の2.32%を下回りましたが、こうした利回りの逆転現象はここ数週間続いています。さらに10年物国債の利回りが3カ月物のそれと下回ってとのことです。

また米国2年国債と10年国債の利回り格差を週末ベースでみてみると、先週末は0.12%ポイントにまで縮小しました。これは少なくとも、2018年初頭以後では最少となっています(C4参照)。

過去の経験則からすれば、2年債の利回りが10年債のそれを上回ると、その約1年後に米国経済は景気後退に入ると言われています。現在はまだ10年債の利回りが2年債のそれを上回ってはいますが、その差は急速に縮小しつつあります。

米FRBの利上げ停止決定で、新興国通貨に対する売り圧力は減じたとみられますが、中国経済の先行き懸念や英国のEU離脱問題などは深刻さを増しています。

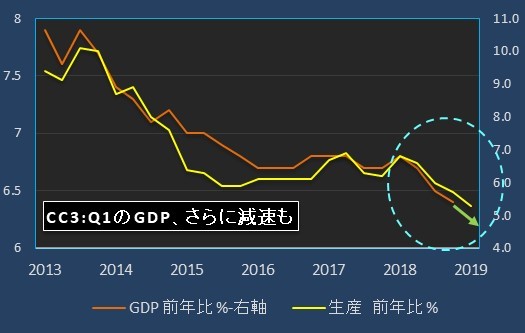

特に中国経済については米中経済戦争の影響で、景気の減速感が強まっています。昨年第4四半期の中国のGDP伸び率は前年比プラス6.4%と、リーマンショックの影響が深刻だった2009年の第1四半期(プラス6.2%)以来の低水準となりました。

4月中旬に発表される第1四半期のGDP伸び率は、昨年第4四半期のそれをさらに下回る可能性が強まっています。というのは、GDPとの相関が強い鉱工業生産の伸びの鈍化が止まらないためです(CC3参照)。

既に発表されている1-2月期の鉱工業生産は前年比プラス5.3%となり、昨年第4四半期のプラス5.7%から大きく減速しています。

こうした世界経済悲観トレンドが来週も継続するのか否か‐要注目です。